כתבת הסביבה של 'גלובס'

פורסם בתאריך 20.12.2021

במציאות אחרת יאיר אבידן היה מבלה את העשור השביעי לחייו כאיש החינוך. בבוקר, כך ייתכן, הוא היה מגיע למקום עבודתו, ועומל על תוכנית לתשתית ארוכת טווח שתשנה את המציאות שנים קדימה עבור המערכת.

אך אבידן, בן ה-62, כלכלן בהכשרתו ובנקאי בעברו, התיישב לפני פחות משנתיים על כיסאו כמפקח על הבנקים, והחליט להביא איתו לתפקיד את האני מאמין שליווה אותו כשעשה את אחד מתאריו השניים, במנהל ובמנהיגות בחינוך. הוא החליט להנהיג חזון שונה, מתוך תקווה לשנות תפיסה בזירה, שלאורך השנים ערכים חברתיים וסביבתיים ארוכי טווח, לא היו חלק ממערך השיקולים שלה.

בשבוע שעבר, השתתף אבידן בכנס אילת-אילות לאנרגיה מתחדשת, וסיפר על הצעדים שהפיקוח על הבנקים מוביל בתחום האקלים, החברה והממשל התאגידי (ESG). ימים ספורים קודם לכן, עדכן אבידן את הבנקים כי מעתה הם יחויבו לדווח מדי שנה על ההיבטים הסביבתיים והחברתיים הנוגעים לפעילותם, ולהתייחס לסיכוני אקלים והשפעתם על פעילותם הפיננסית.

אבידן, שקורא את המפה הבינלאומית, רואה בסיכוני האקלים – מאירועי הקיצון הגוברים ועד לסיכוני המעבר לכלכלה מאופסת פחמן נטו, כסיכונים פיננסיים קלאסיים. בכנס ציין אבידן כי “מעבר לדרישה הערכית, יש כאן עניין עסקי מובהק של שמירה על מערכת בנקאות בת קיימא וניהול מוקפד של סיכוני סביבה ואקלים”.

בעקבות הכנס, קיים אבידן שיחה עם גלובס על האופק שאותו הוא מתווה למערכת הבנקאית, ועל הדרכים להשגת היעדים אותם שרטט רק לאחרונה. “האנושות כבר גרמה לנזק שמוביל לעליית הטמפרטורה ולהתרחשות אירועי קיצון, שעוד יחמירו”, הוא אומר. “חלקו של הנזק, אינו בר השבה. נשאלת השאלה עד כמה בפעילות שנעשה, נצליח להאט את המשך הנזק, ולא להגיע לנקודת אל חזור. חלק מהתפקיד שלנו הוא לנהל את התהליך. אין לנו את האופציה לא לעשות דבר”.

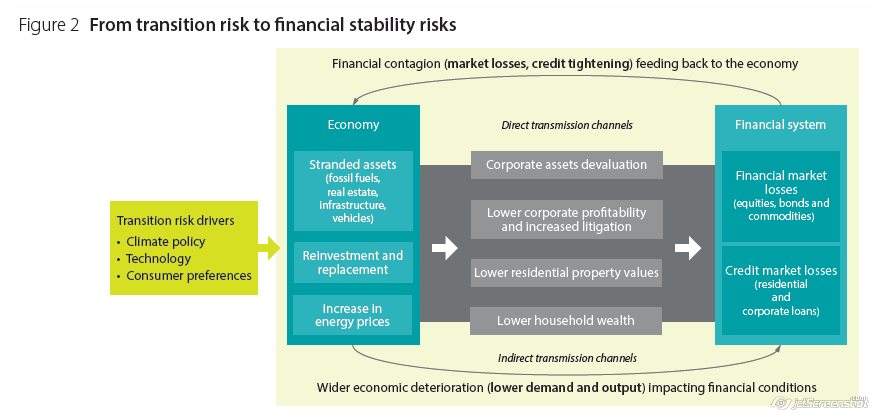

הבנקים, בעיקר מפני שהם מעניקים הלוואות ללקוחות כמעט בכל ענף, חשופים באופן גובר להשפעת שינויי האקלים. אחד האיומים הגדולים ביותר הוא סיכון האשראי, או סיכון שהלווים לא יוכלו להשיב את הכסף.

כך לדוגמה, עלייה באירועי מזג אוויר קיצונים, יכולה לפגוע בערכם של נכסים, ולהגביר את הסיכון שלו חשופים הבנקים. מנגד, בעקבות המעבר לכלכלה מאופסת פחמן, תעשיות שלמות, כמו כריית פחם או ייצור חשמל בנפט וגז, יחשפו לרגולציה מחמירה יותר ולטכנולוגיות משבשות. אלו הם “סיכוני מעבר”, אותם צריכים הבנקים לנהל. בהליך המעבר, גם כמויות אדירות של הון ומוצרים פיננסיים חדשים ידרשו כדי לממן את הטרנספורמציה. לפי ההערכות, מדובר במימון חדש של כמיליארד דולר מדי שנה.

ניתוח התיקים של חברת הייעוץ מקינזי ב-46 בנקים באירופה מצא שבכל זמן נתון, כ-15% מהם נושאים בסיכון מוגבר כתוצאה משינויי אקלים. החשיפה הרלוונטית היא בעיקר כלפי תעשיות עם סיכוני מעבר גבוהים: חשמל, גז, כרייה, מים וביוב, תחבורה ובנייה.

כשנבדקה ההשפעה הפוטנציאלית של הצפות תכופות וחמורות יותר במחוז מיאמי דייד, פילדלפיה כדוגמה, התברר שהן עלולות להוביל לשיעורי הפסדים דומים לאלו שנראו בשיא המשבר הפיננסי בארה”ב או יותר מכך.

לא בכדי, בספטמבר השנה, פרסמה המועצה לפיקוח על יציבות פיננסית (FSOC) בארה”ב דוח לפיו ההתחממות הגלובלית תוביל לפגיעה ברכוש, לאובדן הכנסה, לפגיעה בערך של נכסים ולשיבוש בפעילות הכלכלית, והמליצה לבצע ניתוח קפדני של השפעות המשבר האקלימי על הזירה הפיננסית, ולהכפיף את הבנקים לכללים נוקשים יותר, לפיהם הם יבצעו הערכות שיבדקו האם יוכלו לעמוד בהפסדים הקשורים לאקלים. כאן, נכנס אבידן לתמונה בזירה המקומית, בכובעו כמפקח על הבנקים.

אבידן צירף החודש את ישראל למגמה הגוברת בעולם של אסדרת דיווח בנוגע לפעילותם הסביבתית של הבנקים, סיכוני האקלים להם הם חשופים וניהולם. כעת, הבנקים יחויבו לדיווח שנתי לציבור, ולדוח דירקטוריון כמותי על סיכוני אקלים ואספקטים של סביבה וחברה.

אך אף שמדובר בהתקדמות בזירה המקומית, החוזר הותיר לבנקים גמישות רבה בסטנדרט הדיווח, ובבחירת הפרטים המדווחים – גמישות שעוררה ספק באשר לאפקטיביות של ההוראות.

כעת, אבידן מכריז לראשונה על הצעד הבא: אסדרה חדשה של המפקח על הבנקים בתחום הסביבה והאקלים, שתפורסם ברבעון השלישי של 2022. “השלב הראשון יהיה עולם התיאבון לסיכון והממשל, לאחר מכן ניטור, ניהול סיכונים ובקרה, השלישי הערכת תרחישי קיצון, והאחרון גילוי. הבנקים יחויבו לדיווח מנדטורי כבר ב-2023 לפי הקריטריונים של ה-TCFD (כוח משימה בנושא גילויים פיננסיים הקשורים לאקלים. נחשבת לקבוצה המובילה בעולם, שבה חברים בנקים מרכזיים ממדינות ה-G20 – ש.א).

“אני מאמין שנהיה עד הרבעון השלישי בתהליכי אסדרה מתקדמים, בהתאם לסטנדרטים של ארגון ה-NGFS, שבו ישראל חברה מן המניין (ארגון שבו חברים 83 בנקים מרכזיים ממדינות שונות, במטרה לסייע בחיזוק התגובה הגלובלית הנדרשת לעמידה בעדי הסכם פריז – ש.א)”.

הדיווח לפי כללי ה-TCFD יצור בזירה הבנקאית בישראל מסד נתונים השוואתי וברור יותר, שיאפשר גם ללקוחות להשוות בין הביצועים של הבנקים בתחומי ה-ESG. אך גם הפיקוח, מצידו, ידאג לייצר השוואה חדשה בין הגופים המפוקחים בעצמו בתחום הסביבה – לראשונה בישראל.

“אנחנו נרצה למצוא עוד פרמטרים. יש למשל, את הדיווחים במרשם הפליטות לסביבה של המשרד להגנת הסביבה (מפל”ס), הנותן ציון זיהומי למפעלים. אנחנו בוחנים את האפשרות להראות את החשיפה של הבנקים למפעלים המזהמים לפי הטקסונומיה הזו בכסף, ובכך לייצר ציון של חשיפה זיהומית של הבנקים. אני מאמין שברמה של החשיפה לתאגידים המזהמים, נוכל להציג את זה, גם אם המערכת הבנקאית לא תעשה את זה בעצמה”, אומר אבידן.

כדי להדביק את הנעשה בעולם ולאפשר לזירה הבנקאית להיערך באופן מושכל לעולם שבו סיכוני האקלים גוברים, במהלך 2023, כך לפי אבידן, יגובשו תרחישי קיצון, מהם יגזרו המשמעויות של התרחשותם האפשרית עבור הבנקים.

“אנחנו עובדים עם חטיבת המחקר בבנק ישראל כדי ללמוד את הפרמטרים מהעולם, גם מה-NGFS לתרחישי קיצון. אנחנו אוספים את המידע, מתאמנים עליו ולומדים איך לעשות את זה. אמרתי שאני אראה את זה כהישג, להיות שנה עד שנה וחצי אחרי הרגולטורים המובילים בעולם בתחום. כשנגבש תרחישי קיצון, אנחנו נראה מה הפגיעות של המערכת הבנקאית כתוצאה מהחשיפה לסגמנטים או לתאגידים מזהמים. ככל שתאגיד בנקאי יפגע יותר בתרחיש הקיצון, הוא יצטרך להקצות יותר הון. אם הוא יצטרך להקצות יותר הון, יש לו מחיר נגזר לעובדה שהוא בנק החשוף לתעשיות מזהמות”.

עד כמה חשופה לכך היום המערכת הבנקאית היום?

“אני משער שהחשיפה של המערכת הבנקאית היא לא גבוהה. הכסף הבנקאי הוא כסף קצר, והכסף המוסדי הוא הכסף הארוך. בפרויקט תשתית, התאגיד הבנקאי יממן את שלב ההקמה, ולאחר מכן את התפעול, לוקח הענף המוסדי בכסף ארוך. רוב החוב של פרויקטי תשתית הוא חוץ בנקאי.

“לא בדקתי את זה מחקרית, אבל ברור לי שהחלוקה של החשיפה ה’חומה’ (תשתיות מבוססות דלקים מאובנים – ש.א) בין העולם הבנקאי למוסדי, תהיה הרבה יותר גבוהה בענף המוסדי. החשיפה הבנקאית לסקטור התשתיות בכללותו נמוכה מ-4% מסך חשיפת האשראי של המערכת הבנקאית. גם כשנעשה תרחישי קיצון, אני לא צופה פגיעה משמעותית כתוצאה מכך.

“אני חושב שכחלק מאותו עולם, צריך לבדוק האם יש משקל סיכון שונה – שגוזר ריתוק הון – לתעשייה חומה וירוקה. צריך להידרש לזה. חלק מההידרשות תהיה דרך תרחישי הקיצון. במצב הקיים, יש הלוואות לתעשיות מזהמות, ויש חשיפה בתיקים הפנסיונים של הציבור. ככל שיאמר שהתעשיות האלו מסוכנות יותר ושיש להן סנטימנט שלילי, השווי הנכסי שלהן ירד, והנכסים הפנסיונים שלנו ירדו. הכלים השלובים זה לא רק עניין הנטו אפס פליטות, אלא איך גם לא פוגעים בנכסים של הציבור לטווח הארוך”.

בוועידת האקלים העולמית בגלזגו, שהסתיימה לפני פחות מחודש, יותר מ-450 בנקים וחברות ניהול נכסים, המייצגים 40% מכלל הנכסים הפיננסיים בעולם, חתמו על ברית לצמצום פליטות הפחמן עד אמצע המאה.

מי שיזם את אותה הברית, מארק קרני – הנגיד לשעבר של הבנקים המרכזיים בקנדה ובאנגליה, תולה בה תקוות רבות להירתמות של הבנקים לשינוי הנדרש. אך היוזמה זכתה לביקורת רבה, מפני שהחותמים לא התחייבו להפסיק לממן את התרחבות תעשיית הדלקים המאובנים הפוגעים באקלים, אף שמאז הסכם פריז שנחתם ב-2015, בנקים ברחבי העולם העניקו הלוואות בגובה 4 טריליון דולר לתעשיות הפחם, הנפט והגז. כך או כך, אף בנק או מוסד פיננסי בישראל לא הצטרף אליה, והבנקים המקומיים בחרו שלא לקחת אחריות ולהתאים את עצמם באופן וולונטרי ליעדי הפחתת הפליטות.

אנחנו רואים שבעולם, עדיין, עיקר ההון מוזרם לפרויקטים מזהמים, עתירי מימן פוסילי. בכל דקה, מעניקות מדינות העולם סבסוד של 11 מיליון דולר לתעשיית הדלקים המאובנים. תחייב את הבנקים להפחית את באופן הדרגתי את האשראי לתעשייה הפוסילית?

“אני לא חושב שאני אעשה את זה. אינני מכיר רגולציה בעולם שזה קורה בה. המערכת הבנקאית צריכה למקסם את הערך שלה – לבעלי המניות, ולבעלי העניין. צריך להתחשב במצב שבו קיים מימון לפעלים הנתפסים כמזהמים, כאשר אלה המפעלים שאושרו להקמה ומספקים את צרכי האזרחים.

“החשיפה במערכת הבנקאית היא לא מאוד גדולה. היכולת לגרום להקטנת החשיפה היא בעייתית, כל עוד בכלים השלובים אין לאן להגדיל אותה.

“פעילויות מזהמות חדשות, גם הן בחסות ובאישור המדינה. בתהליך, הבנקים הם המתווך הפיננסי. אם מחר יבוא היזם ה’חום’ כי זה מה שצריך, אז זה מה שיהיה. אם מקימים תחנת כוח, זה אחרי שהמדינה אישרה. אם המדינה אישרה, הבנקים מבינים שאלו הצרכים. מה שאני חושב שכן יקרה בסוף, כשתהיה האסדרה שלנו, הבנקים יפתחו תיאבון לסיכון, ויצטרכו לנמק איך הם בונים את הפורטפוליו שלהם לאורך זמן בין ‘ירוק’ ו’חום’. אבל ברמה המדינתית, המדינה יכולה להוביל לכך שהנטייה השולית לאשר הלוואות לפרויקטים ירוקים תהיה הרבה יותר גבוהה מאשר לאשר דברים חומים, באמצעות מדיניות ועידוד של תשתיות סביבתיות.

“המערכת הבנקאית היא הגורם המשלים, שיסייע ברמה המדינתית להשיג את יעדי איפוס הפליטות שנקבעו ל-2050. כרגולטור, אנחנו יודעים מה החשיפה של המערכת הבנקאית לתשתיות. אנחנו נבחן האם המגבלה הקיימת היא מספקת או שצריך לשנות אותה כדי לתמוך בתשתיות החדשות, אבל המדינה צריכה להעריך את ההיקף הנדרש של ההשקעות שצריך לבצע לאורך שנים ובמה, כדי להגיע לנטו אפס פליטות”.

ביחס למקביליך, למשל ברשות שוק ההון, אתה עוסק לא מעט בנושאים האלו. למה החלטת להפוך את התחום לאחת המטרות של הכהונה שלך?

“בוועדת האיתור לתפקיד, אמרתי לנגיד: נושאי אקלים, סביבה וחברה, אלו נושאים שאני רואה בהם חשיבות רבה. שמתי לי למטרה, גם אישית אבל בעיקר מתוך תובנה מקצועית, להביא את הפיקוח על הבנקים להיות הרגולטור המוביל בסוגיות הסביבה וה-ESG. רווח עסקי, הן של בנק והן של כל גוף אחר, אשר מופק עם מתן ערך חברתי במקביל, הוא בעל ערך אסטרטגי גבוה יותר לאותו גוף.

“לתפיסתי, אנחנו לא בחזרה הגנרלית, אלא בהצגה. אני מאמין שזאת המשמרת שלי, ושהיא תשפיע על הדורות הבאים, ולכן אני צריך ליצור את התשתיות הראויות עבורם. בהיבטים של סיכוני סביבה ואקלים, את הזרעים שאנחנו נזרע כרגע, לא נספיק לקצור במשמרת הזאת, אבל אחד האתגרים הכי חשובים של קובעי המדיניות, היא הסתכלות ארוכת טווח, ולא חיפוש אחר ניצחונות קטנים ומידיים. זה מה שאני משתדל לעשות במשמרת שלי. זה מאתגר, אבל זה התפקיד והחובה שלנו. ממקומי כמפקח, אני מנסה לתרום לזה”.

על יאיר אבידן:

אישי: בן 62, אב ל-3, סב לנכד, ומתגורר בהוד השרון

מקצועי: בעבר שימש מנהל הסיכונים הראשי של בנק דיסקונט וכן כיו”ר מרכנתיל השכלה: בעל תואר ראשון בכלכלה וסטטיסטיקה, תואר שני במינהל עסקים ועוד תואר שני במינהל ומנהיגות בחינוך. עוד משהו: עד למינוי הנוכחי, היה בוועד המנהל של מספר עמותות חברתיות

מקור: גלובס, מאת שני אשכנזי

כתבת הסביבה של 'גלובס'

פורסם בתאריך 5.12.2021

ישראל מיישרת קו עם העולם: בנקים יידרשו להציג באופן שקוף לציבור את ההיבטים הסביבתיים, החברתיים והנוגעים לממשל תאגידי בפעילותם (ESG), כך במסגרת צעדים שנוקט הפיקוח על הבנקים כדי לחזק את תרומת המערכת הבנקאית לסביבה ולחברה. בחוזר שפרסם הבוקר (א’) המפקח על הבנקים, יאיר אבידן, הוא דורש מתאגידים בנקאיים להרחיב את הגילוי לציבור על החשיפה לסיכונים סביבתיים, לרבות סיכוני אקלים, וכן יהיה על הבנקים לפרט כיצד ההיבטים הללו משתלבים ביעדים ובאסטרטגיה העסקית שלהם.

לאור הנחיות בנושא גילוי על סיכונים הנובעים משינויי אקלים שפורסמו לאחרונה בעולם, המפקח על הבנקים מטיל על התאגידים לבחון את הצורך להרחיב את הגילוי בנושא, כדי לשקף שינויים מהותיים בסיכונים הסביבתיים הספציפיים אליהם חשוף הבנק, לרבות בשל התפתחויות הקשורות לשינויי אקלים ולסיכוני מעבר, ולשקף שינויים מהותיים באופן הניהול של סיכונים אלה.

לפי ההוראות החדשות, גופי ניהול הסיכונים בבנקים ידרשו להביא בחשבון השפעה של הסכמים בינלאומיים הקשורים לסיכונים סביבתיים ואקלימיים (דוגמת הסכם פריז) על פעילותם, התפתחויות חוקיות, טכנולוגיות, פוליטיות והתפתחויות ספציפיות אחרות בקשר לסיכונים סביבתיים, לרבות התפתחויות הקשורות לשינויי אקלים, אשר עשויות לייצר סיכונים חדשים לתאגיד הבנקאי. בדוח הדירקטוריון, יתארו הבנקים את סיכוני האקלים, בשימוש במדדים כמותיים לחשיפה לסיכונים וסקירה של אופן הניהול שלהם.

המפקח על הבנקים, יאיר אבידן, אומר כי “התיקונים להוראות שפרסמנו היום משפרים את הגילוי לציבור על ידי המערכת הבנקאית על היבטי סביבה, חברה וממשל, בהתאם לאמות-מידה מיטביות שמיושמות על ידי בנקים מובילים בעולם, ומשתלבים היטב בצעדים שלנו לחיזוק תרומת המערכת הבנקאית לסביבה ולחברה, ולשיפור קיימות המערכת הבנקאית והמשק לטווח הארוך. לאור החשיבות הרבה שאנו מייחסים לנושא, ועל רקע ההתפתחויות המשמעותיות שחלו בעולם בשנים האחרונות, בכוונתנו להמשיך לפעול כדי לשפר את הניהול של היבטי הסביבה והחברה במערכת הבנקאית”.

בשנים האחרונות, מרחיבים רגולטורים בעולם את הדרישות מגופים מפוקחים לשקיפות בנושאים הללו, אך הגישה הנוכחית לנושא הינה מרחיבה מאוד, כך שלגופים נותרת גמישות רבה באשר למדידת השפעתם וכך גם הצגתה לציבור. ההתייחסות לזירת ה-ESG תופיע בדוחות הבנקים בשל החלטת הפיקוח על הבנקים כעת, כבר בשנת 2021.

בדוחות הדירקטוריון לא יופי רק היבטי רווח והפסד, אלא גם התייחסות לזירה בה פועל הבנק, והשפעת התנהלותו על אספקטים אקלימיים וסביבתיים, וכן נושאי חברה וממשל תאגידי. לצד סקירת הסיכונים והסבר וניתוח משמעותם לתוצאות ולמצב העסקי, תופיע מדיניות חשבונאית ואומדנים הנוגעים לנושא. בהיעדר כללים אחידים ליישום ההנחיות, הבנקים ידרשו להסביר בדוחות כל אומדן, לרבות האופן שבו נקבע, ההנחות והנתונים ששימשו בסיס לבחירה בו.

מלבד פירוט בדוח הדירקטוריון וההנהלה, גם דוחות האחריות התאגידית ישתנו במידה מסוימת. לפי הנהלים הנוכחיים, הגופים הבנקאיים מפרסמים אחת לשנתיים דוח אחריות תאגידית לציבור, שם הם מפרטים לפי כללים גמישים את פעילותם – מתרומות לעמותות ועד להשקעות בהיבטים סביבתיים. כעת, ישונה שם הדוח לדוח סביבה, חברה וממשל (ESG), ויפורסם אחת לשנה. בדוח, יתבקשו הבנקים לפרט כיצד היבטי סביבה, חברה וממשל מהותיים משתלבים ביעדים שלהם, ולציין תמצית מדדים עיקריים שנקבעו על ידי התאגיד הבנקאי לקידום הנושאים הללו.

הדוח שיפורסם לציבור יכלול התפתחויות מהותיות שהתרחשו במהלך השנה, ובהם מחויבות לאיכות סביבה, ניבול סיכונים סביבתיים ושילוב שיקולים סביבתיים בניתוח סיכון אשראי, לצד ניהול סיכונים והפחתת החשיפה של המשק לסיכונים מערכתיים, מחויבות לרמת שירות והגינות גבוהה ללקוחות ומחויבות לאתיקה בעסקים, הגנה על פרטיות ואבטחת המידע של לקוחות ומחזיקי עניין, מחויבות למעורבות בקהילה, מחויבות למניעת הלבנת הון ומימון טרור, מחויבות לקוד אתי וממשל תאגידי חזק, קשר אחראי עם ספקים, טיפוח עובדים וסביבת עבודה ועוד.

עו”ד אורלי אהרוני, יועצת מדיניות אקלים ורגולציה, יו”ר הועדה למדדי אקלים להשקעות בארגון “חיים וסביבה”, סבורה כי מדובר בהתקדמות משמעותית, שתשפיע על יחסם של הבנקים לתחום שעד היום, אינו נמצא בליבת העיסוק של הבנקים, המדדים באיטיות אחר מקביליהם בעולם. “זה צעד מבורך בכיוון הנכון. במציאות שאנו חיים בתוכה, גם לשינויים והבהרות שנראות טכניות כמו דווח שנתי במקום דו-שנתי, חובת חתימת הדיווח על ידי מנכ”ל ויו”ר דירקטוריון, וחובת פרסום הדיווח לציבור, יש משמעות מהותית. מעבר לכך, חשובה ההפניה למתודולוגיות גילוי בינלאומיות ביחס לסיכוני אקלים, החובה לגלות בהתאם לאיזו פרקטיקת גילוי מבוצע הדיווח, וההנחיה להביא את סיכוני האקלים בין השיקולים בניתוח סיכוני האשראי.

לדברי אהרוני, “צעדים אלה הם חלק מההתאמות שהרגולציה הפיננסית מחויבת להן היום, לצורך מעבר מתון ויציב לכלכלה מאופסת פחמן. חשוב לציין, שבהגדרה רגולציה מסוג כזה משאירה גמישות למפוקחים, ולכן יש חשיבות גדולה לאופן שהנחיות כאלה בסופו של יום מיושמות ולא פחות מזה – נאכפות. יש גם חשיבות לדרישות אחידות בין הרגולטורים הפיננסיים. בפורום ‘כסף נקי’ אנו פועלים לטובת נקיטת צעדים אלה ויישומם באופן רוחבי גם על ידי רשות שוק ההון והרשות לניירות ערך”.

לאור ההתפתחות המהירה בגילוי על נושאים אלה, צוין בהוראות המתייחסות לדוח על סביבה, חברה וממשל, כי על תאגיד בנקאי לשקול את הצורך לעדכן את הגילוי בתחום זה בהתאם לתקנים ולפרקטיקות גילוי מובילות של בנקים בעולם, ולתת גילוי לתקנים הרלוונטיים לפיהם הוא פועל בתחום זה. כלומר, המפקח על הבנקים לא דורש כעת מהגופים המפוקחים להיצמד לתקנים או לפרקטיקות מחייבות שיאפשרו לציבור להשוות בין הגופים, והתחום נותר בגמישות מרבית עבור הבנקים.

כך למשל, בדוחות של בנקים בישראל, לא נדיר למצוא תחת פרק הסביבה השקעות בתשתיות גז – למרות שמדובר בדלק פוסילי, התורם למשבר האקלים. גם כעת, הבנקים אמנם יחויבו להתייחס לרשימה מוגדרת של נושאים באופן כמותי, אך לא יחויבו לבחון אותם תחת שיטה מקובלת ואחידה, בעוד שלצד הצגת הנושאים באופן שבו בוחר הבנק, תוותר לו אף הגמישות להחליט שלא להציג נושאים מסומים.

בהיעדר פרקטיקות מדידה מחייבות וללא תקן מקובל מחייב, גם כעת, נותרת לבנקים גמישות גדולה, והציבור יתקשה להשוות בין הדוחות השונים אותם יציגו הבנקים, ולגבש באופן מלא תמונה הנוגעת להשפעת הבנקים על הנושאים המדוברים. בעולם, הולכת ומתגבשת גישה שמטרתה לצמצם את שיקול הדעת של הבנקים בנושא הדיווח. בארה”ב ובאירופה נבחנת האפשרות לפרסם הוראות מחייבות לנושא, ולפי ההערכות, מטרת בנק ישראל היא ליישר קו עם המגמה הזו ככל שתתקדם בעולם.

למרות שהחוזר אותו מפרסם בנק ישראל מהווה התקדמות, בדומה לגופים מקבילים בעולם, בבנק ישראל מציינים כי תאגיד בנקאי רשאי שלא לכלול התייחסות לעניינים הללו באם הדבר “עלול למנוע השלמת פעולה או פעילות של התאגיד הבנקאי או עסקה שהתאגיד צד לה או שיש לו עניין בה, או להרע באופן משמעותי את תנאיה או את מצב התאגיד הבנקאי, ובלבד שלא פורסם ברבים על ידי התאגיד הבנקאי מידע בדבר עניינים אלה”.

האם ההנחיות החדשות ישנו את איכות המידע אותו מפרסמים הבנקים לציבור? לא בטוח. לפי ד”ר אור קרסין, מומחית למדיניות ורגולציה סביבתית האוניברסיטה הפתוחה, “הגברת איכות דיווחי הסביבה, חברה וממשל היא צעד מבורך אך ההנחיות החדשה במתכונת שפורסמה לא צפויה להוביל לדיווח איכותי יותר בתחום החשיפה של פעילות האשראי וההשקעות של הבנק לסיכונים סביבתיים ולתרומתם לפליטת גזי חממה. ההנחיה נעדרת את הפירוט הנדרש ואינה מחייבת את הבנקים לכמת את הסיכונים ואת פליטות גזי החממה כתוצאה ממדיניות ההשקעות והאשראי שלהם“.

לפי קרסין, “דיווח הבנקים עד כה בתחום זה היה ירוד, ונתן לציבור תמונה רדודה וחלקית ביותר של הסיכונים. הציבור אינו יודע ואין לו כל דרך לקבל מידע על כך שהכספים שמופקדים על ידו בבנק משמשים למתן אשראי זול לתחנות כוח פחמיות או גזיות או למימון של ציי רכב מזהמים בליסינג, ונדמה שההנחיות החדשות לא ישנו מצב זה. בדוחות אחריות התאגידית העדיפו הבנקים לדווח על פליטות גזי חממה מפעילתם המשרדית השולית, ונמנעו מלדווח על פליטות גזי החממה הקשורות לפעילותם בתחום האשראי וההשקעות, ונמנעו מציון השקעות ספיציפיות מזהמות במיוחד. מאחר ופעילות האשראי וההשקעות מבטאת את עיקר השפעתם על הסביבה, הרי שבחינת מהותית מחייבת דיווח על הסיכונים הסביבתיים הנובעים מפעילות זו בצורה הרבה יותר מפורטת, תוך ליווי הדיווח ביעדים להפחתת השקעותיהם של הבנקים במקורות אנרגיה עתירי פחמן ובמפעלים מזהמים“.

מקור: גלובס, מאת שני אשכנזי

במסגרת ‘הוראות דיווח לציבור’ שפרסם בנק ישראל, להלן קישור למסמך “גילוי לציבור על היבטי סביבה, חברה וממשל (ESG)” שפורסם בתאריך 5/12/2021 (מסמך pdf להורדה).

הודעה בנק ישראל:

בשנים האחרונות גוברת ההכרה הגלובלית בחשיבות של תרומה פעילה של מערכות בנקאות לשיפור היבטי סביבה, חברה וממשל (ESG), וההכרה העולמית בעוצמת הסיכונים הסביבתיים המתפתחים, לרבות סיכוני אקלים, והשפעותיהם האפשריות על מערכות בנקאות. הכרה זו באה לידי ביטוי בפעולות רבות של מדינות ורשויות פיקוח ברחבי העולם, שנועדו להגביר את היקף המעורבות של תאגידים ציבוריים ומערכות בנקאות בהיבטי סביבה, חברה וממשל, ולקדם פעילויות אקטיביות של כלכלות העולם ושל מערכות הבנקאות השלובות בהן כדי לצמצם מהותית את הסיכונים המתפתחים.

המפקח על הבנקים, מר יאיר אבידן: “התיקונים להוראות שפרסמנו היום משפרים את הגילוי לציבור על ידי המערכת הבנקאית על היבטי סביבה, חברה וממשל, בהתאם לאמות-מידה מיטביות שמיושמות על ידי בנקים מובילים בעולם, ומשתלבים היטב בצעדים שלנו לחיזוק תרומת המערכת הבנקאית לסביבה ולחברה, ולשיפור קיימות המערכת הבנקאית והמשק לטווח הארוך. לאור החשיבות הרבה שאנו מייחסים לנושא, ועל רקע ההתפתחויות המשמעותיות שחלו בעולם בשנים האחרונות, בכוונתנו להמשיך לפעול כדי לשפר את הניהול של היבטי הסביבה והחברה במערכת הבנקאית.”

הפיקוח על הבנקים פרסם היום תיקונים להוראות הדיווח לציבור של המפקח על הבנקים, המיועדים לשפר את הגילוי שניתן לציבור על ידי תאגידים בנקאיים על היבטי סביבה, חברה וממשל. תיקונים אלו הם במסגרת הצעדים שנוקט הפיקוח על הבנקים כדי לחזק את תרומת המערכת הבנקאית לסביבה ולחברה ובכך לחזק את קיימות (sustainability) המערכת הבנקאית והמשק לטווח ארוך, ולאור הניסיון שנצבר במערכת הבנקאית בישראל ובבנקים בעולם בגילוי על נושאים אלה.

במסגרת התיקונים להוראות הדיווח לציבור:

1. תאגידים בנקאיים נדרשים לציין בדוח השנתי לציבור היבטי סביבה, חברה וממשל מהותיים המשתלבים ביעדים שלהם, ולציין תמצית מדדים עיקריים שנקבעו על ידי התאגיד הבנקאי לקידום נושאים אלה.

2. תאגידים בנקאיים נדרשים להרחיב את הגילוי לציבור על החשיפה שלהם לסיכונים סביבתיים, לרבות סיכוני אקלים.

3. תאגידים בנקאיים נדרשים לפרסם דוח סביבה, חברה וממשל (ESG) נפרד בתדירות שנתית, במקום דוח האחריות התאגידית, אשר עד כה נדרש לפרסמו אחת לשנתיים.

ככלל, התיקונים יחולו על דוחות לציבור של תאגידים בנקאיים העומדים בראש קבוצה בנקאית לשנת 2021 ואילך.

התיקונים שפורסמו ממשיכים את הפעילות ארוכת השנים של הפיקוח על הבנקים בישראל בקביעת דרישות דיווח וגילוי מיטביות לתאגידים הבנקאיים, זאת בהתאם לחשיבות שהפיקוח על הבנקים מייחס לפעילות התאגידים הבנקאיים בתחום זה. הפיקוח על הבנקים מתכוון להמשיך ולעקוב אחר ההתפתחויות בפרקטיקות מובילות בגילוי לציבור של בנקים בעולם, ולהמשיך להתאים בעתיד את הוראותיו לפרקטיקות אלה, ככל שיידרש.

קטע מדברי הפתיחה של הסקירה השנתית לשנת 2020, שפורסמה ב-25 במאי 2021:

סיכוני סביבה ואקלים בהקשרם הפיננסי וכחלק מבנקאות משפיעה ומהאחריות התאגידית, הם נושא נוסף שאת אסדרתו התחלנו לקדם ובכוונתנו להמשיך ולקדם בשנים הקרובות.

המודעות הגלובלית לקיומם של סיכוני הסביבה ולהשפעותיהם על הפעילות הכלכלית והפיננסית גוברת בשנים האחרונות ובמיוחד גוברת הדאגה בנוגע לסיכונים שנובעים משינויי אקלים וזה בין היתר לנוכח תופעות אקלימיות שקורות בעולם ולנוכח נתונים מדעיים, שממחישים את היקפם של סיכוני האקלים ואת הדחיפות הגדולה לטפל בהם.

מבין כלל הגופים שחשופים בפני סיכוני סביבה משמעותיים ובכלל זה סיכוני אקלים, מצויים גם התאגידים הבנקאים. הפיקוח על הבנקים מייחס חשיבות רבה לטיפול בסיכוני סביבה ואקלים בהקשר הפיננסי, כצעד משלים ליישום מדיניות הממשלה בנושא וזה במסגרת הצטרפותנו לאמנת פריז, כך שבכוונתנו להרחיב את פעילותנו בנושא. הפיקוח החליט בפרט לגבש אסדרה עדכנית ומקיפה בנושא, שצפויה להתבסס על עקרונות האסדרה המקובלים בעולם, עם ההתאמות הנדרשות לסביבה המקומית.

• בשנים האחרונות גוברת המודעות הגלובלית לקיומם ולהיקפם של סיכוני סביבה. במיוחד, גוברת הדאגה בנוגע לסיכונים שנובעים משינויי אקלים וזאת, בין היתר, על רקע תופעות אקלימיות שמתרחשות בעולם ולנוכח נתונים מדעיים, שממחישים את היקפם של סיכוני האקלים ואת הדחיפות לטפל בהם. מבין כלל הגופים שחשופים בפני סיכוני סביבה משמעותיים, ובכלל זה סיכוני אקלים, מצויים גם התאגידים הבנקאים.

• מקבלי החלטות במדינות שונות ברחבי העולם מגבשים מדיניות ותכניות פעולה להתמודדות עם האיומים המשמעותיים שנובעים מסיכוני סביבה ואקלים. סיכונים אלה נוגעים להיבטים רבים של החברה האנושית והם מחייבים מציאת פתרונות הרמוניים ויעילים, תוך תיאום ושיתוף פעולה בין כלל קובעי המדיניות הנוגעים בדבר. בהקשר הפיננסי, גופי אסדרה בין-לאומיים, בנקים מרכזיים ומפקחים פיננסים נמצאים בתהליך של גיבוש מפות דרכים להשתלבות במדיניות הכוללת ולהובלת מערכות הבנקאות להתמודדות נאותה עם סיכוני הסביבה. בנוסף, במטרה להפחית את הסיכונים הסביבתיים, נקבעים כללי אסדרה וקמות יוזמות וולונטריות שנועדו להטמיע שיקולי סביבה, חברה וממשל (ESG – Environmental, Social and Governance) בהחלטות השקעה ובפעולות עסקיות אחרות ובכך לעודד מעבר למימון “ירוק יותר”.

• ניהול סיכוני סביבה, ובמיוחד אלה שנובעים משינויי אקלים, מציב אתגרים מיוחדים, בין היתר, בשל אי-הוודאות לגבי ההיקף, הקצב והעיתוי של אירועי-ותהליכי-סביבה עתידיים וכן לאור טווח הזמן הארוך שיש להתייחס אליו בניתוח הסיכונים. כל זה בנוסף למגבלות הנגישות למידע העסקי שמדווח בנושאי סביבה ואיכותו. רוב ההמלצות וההנחיות בנושא זה שפורסמו על ידי מאסדרים ומפקחים פיננסים בעולם, מתייחסות להיבטים של ממשל תאגידי, של אסטרטגיה, של ניהול סיכונים (כולל זיהוי ומדידה)’ של ניתוח תרחישים ושל גילוי.

• הפיקוח על הבנקים בישראל מייחס חשיבות יתרה לטיפול בסיכוני סביבה ואקלים בהקשר הפיננסי ופועל בנושא זה בכמה מישורים. עוד בשנת 2009 שיקף הפיקוח את ציפיותיו מהתאגידים הבנקאים בנוגע לניהול סיכוני סביבה במסגרת מכתב ששלח המפקח. לפי מכתב זה, הזיהוי וההערכה של הסיכון הסביבתי, הם חלק מהתהליך הנאות של הערכת סיכונים בתאגיד בנקאי ועל התאגיד לפעול להטמעת ניהול הסיכון הסביבתי במכלול ניהול הסיכונים שלו. התאגידים הבנקאים נדרשים ליישם את ההנחיות, בשים לב לנהוג במדינות מפותחות בעולם ולהמלצות, להנחיות ולתקנים של רשויות פיקוח במדינות מפותחות. בנוסף, הפיקוח דורש מהתאגידים הבנקאים מזה שנים רבות לשקף בדוחות לציבור את האופן שבו מנוהלים סיכוני הסביבה. כמו כן, הפיקוח דורש מהתאגידים לפרסם דוחות אחריות תאגידית שמשקפים, בין היתר, את אופן הטמעתם של שיקולים חברתיים וסביבתיים בקבלת החלטות. זאת, עוד לפני שנקבעו בעולם דרישות דומות.

• על רקע ההתפתחויות המשמעותיות של השנים האחרונות בפרקטיקות לניהול סיכוני סביבה ועל רקע החשיבות הרבה שהפיקוח על הבנקים מייחס לנושא זה, החליט הפיקוח לגבש אסדרה עדכנית ומקיפה בנושא. הפיקוח החל, כחלק מתהליך האסדרה, בקיום דו-שיח עם הבנקים לבחינת הפרקטיקות שהתגבשו אצלם והתאמתן לציפיות הפיקוחיות ולאמות המידה הבין-לאומיות שמתהוות וזאת, בין היתר, באמצעות שאלון שנשלח לבנקים. האסדרה שתגובש צפויה להתבסס על עקרונות האסדרה המקובלים בעולם עם התאמות לסביבה המקומית. בנוסף, לאור הניסיון שנצבר בעולם בנוגע לגילוי בנושאי אחריות תאגידית (הטמעת שיקולי ESG), בוחן הפיקוח אפשרויות לשיפור הגילוי שניתן על ידי התאגידים הבנקאים בנושאים אלה.

בשנים האחרונות גוברת המודעות בארץ ובעולם לקיומם ולהיקפם של סיכוני סביבה. מדובר בחשיפה בפני נזקים פוטנציאליים שעלולים להיגרם כתוצאה מאירועים או מתהליכים שקשורים לסביבה, לרבות שינויי אקלים.

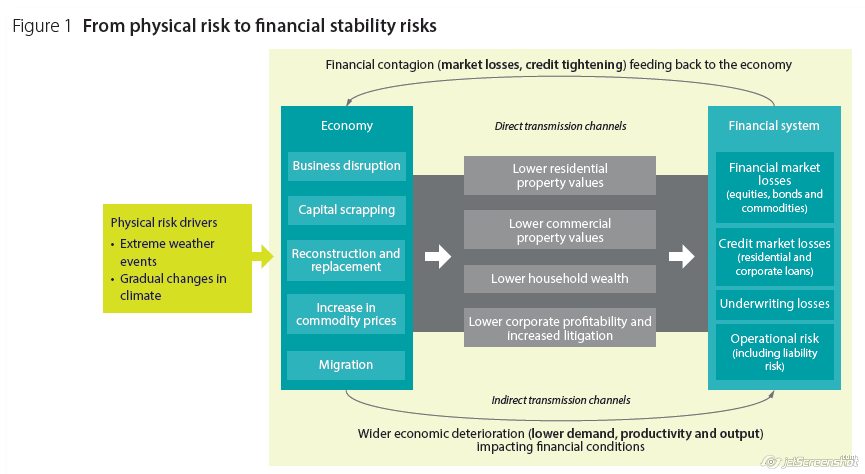

סיכוני סביבה מהווים איום משמעותי עבור גורמים רבים ובכללם התאגידים הבנקאים. ככלל, הבנקים חשופים בפני סיכונים אלה הן באופן ישיר והן באופן עקיף. נזק ישיר עלול להיגרם לבנק, למשל, במקרה של פגיעה סביבתית בתשתיותיו הפיזיות ההכרחיות לשם המשכיותו העסקית. נזק עקיף עלול להיגרם בעקבות פגיעה בלקוחות הבנק, בערך הבטוחות שבהן הוא מחזיק או בערך תיק ההשקעות שלו. כך, למשל, נזק עקיף עלול להיגרם לבנק שמימן את פעילותה של חברה, אם החברה תיפגע מהשלכותיו של נזק סביבתי שהיא גרמה או מתופעות סביבתיות. הפגיעה בחברה עלולה להשפיע על יכולת ההחזר שלה ובכך להשפיע בעקיפין על ערך הנכסים של הבנק. יש המעריכים שבמדינות מסוימות, במקרים קיצוניים של התממשות סיכוני סביבה, תיתכן אף השפעה על יציבותה של המערכת הפיננסית. זאת, למשל, בקרות “אסונות טבע”, כגון רעידות אדמה, שריפות ענק, סופות, בצורות וכד’. לתופעות אלה קיים פוטנציאל של גרימת נזק מערכתי רחב, לרבות פגיעה במבנים, בתשתיות, בשרשרות אספקה ובכושר הייצור. הפגיעה בנכסים ובפעילות הכלכלית עלולה, בין היתר, לפגוע בכושר הפירעון של חברות ושל משקי בית ולהביא בכך להתממשות של סיכונים פיננסים עבור הגופים המממנים ובהם הבנקים. במקביל, חברות ביטוח שביטחו נכסים שנפגעו עלולות להתקשות לעמוד בהיקף התביעות. בסופו של דבר, במצבי קיצון, הגופים הפיננסים עלולים להיקלע להפסדים משמעותיים, שאין די בהון העצמי שלהם כדי לספוג אותם ואף לעורר “אפקט הדבקה” במערכת הפיננסית.

תהליך ההפנמה של סיכוני הסביבה ברחבי העולם בא לידי ביטוי בעלייה משמעותית בהיקף האסדרה הסביבתית ובשכלול מואץ שלה. גופים בין-לאומיים וממשלות מגויסים למאמץ הגלובלי להפחתת הפגיעה באיכות הסביבה ופועלים באופן נמרץ במסגרת יוזמות נרחבות ומאתגרות, כגון “הסכם פריז”, שאותו אימצו מדינות רבות וביניהן ישראל. על רקע תהליכים אלה, משקיעים גם המאסדרים הפיננסים מאמץ בפיתוח עקרונות להתמודדות של המערכות הפיננסיות עם סיכוני סביבה ודרכים להפחתתם. בין היתר מתרחב הפיתוח של כלים לזיהוי ולהערכה של סיכוני סביבה, מתגבשים עקרונות לניהול הסיכונים, נקבעות דרישות לגילוי מידע בנושאי סביבה וננקטים צעדים לעידוד המעבר ל”מימון ירוק”. התפתחויות אלה מציבות אתגרים משמעותיים בפני הגופים הפיננסים, אך הן גם מרחיבות, מאידך, את שקיפות המידע ואת ההזדמנויות העסקיות (כגון השתתפות בשוק המימון הירוק ומימון פרויקטים של אנרגיה מתחדשת).

על רקע ועידת פריז ותופעות אקלימיות שפוקדות אזורים שונים בעולם, גברה ההתמקדות העולמית בשינויי האקלים כבעיה סביבתית מרכזית שדורשת התייחסות עכשווית וזאת אף בהקשר הפיננסי. את סיכוני האקלים נהוג לחלק לשני סוגים – סיכונים פיזים, שנובעים מחשיפה לפגיעה פוטנציאלית ישירה (למשל נזקי שריפות, שיטפונות, בצורות, סופות וכד’), וסיכוני מעבר, שנובעים מהשפעתם הפוטנציאלית של שינויים והתאמות שנערכים במסגרת ההתמודדות עם סיכוני אקלים והניסיון להפחיתם (כגון, שינויי מדיניות, מעבר לכלכלה דלת פחמן, אימוץ טכנולוגיות ירוקות, שינויים בהעדפות השוק וכד’). [“הסכם פריז” הוא הסכם בין-לאומי בנושא שינויי אקלים, שאושר במסגרת ועידת האקלים שהתקיימה בפריז בדצמבר 2015 . ההסכם כולל, בין היתר, התחייבות לנקיטת צעדים להפחתת פליטת גזי חממה במטרה להגביל את ההתחממות הגלובלית לפי יעדים שנקבעו בהסכם. ההסכם אומץ על-ידי מדינות רבות ברחבי העולם וביניהן ישראל (באפריל 2016) ונכנס לתוקף בנובמבר 2016.]

שינויי האקלים הם בעיה כלל עולמית וההתמודדות עמם דורשת שיתופי פעולה בין-לאומיים רחבים. הכלים, הנתונים והמדדים שקיימים לבחינה ולניהול של סיכוני אקלים, פיננסים ואחרים, נמצאים בתהליך פיתוח מואץ, אך בהיבטים רבים לא גובשה עדיין תפיסה אחת מוסכמת ושלמה. בינואר 2021 , על רקע חילופי השלטון בארה”ב, חתם הנשיא הנכנס ג׳ו ביידן על השבת מחויבותה של ארה”ב כלפי “הסכם פריז” וכן על צו נשיאותי שמשקף שינוי דרמטי במדיניות הממשל האמריקאי בנוגע לסיכוני אקלים. בין היתר מעמיד הצו את “משבר האקלים” כנושא מרכזי במדיניות החוץ של ארה”ב וכסוגיה של ביטחון לאומי ומחזיר את ארה”ב לעמדת הנהגה עולמית בתחום. התפתחות זו צפויה לתרום להאצת הפעילות הגלובלית בנושא.

ככלל, בראייה בנקאית, ההתממשות של סיכוני סביבה עלולה להתבטא כהתממשות סיכונים פיננסים קלאסים ובכללם סיכוני אשראי, שוק, נזילות, תפעול ומוניטין. עם זאת, ניהול סיכוני הסביבה דורש שינוי חשיבתי, בין היתר, בשל הצורך בראייה ארוכת טווח. אופק הזמן הארוך שנוגע לאיומים הסביבתיים מעלה אתגרים משמעותיים ביצירת מודלים ותרחישי קיצון שיוכלו לאמוד באופן אמין את הסיכון. אל מול אתגרים אלה, נראה שמגיפת ה-COVID 19 והמשבר הכלכלי שנוצר כתוצאה ממנה, המחישו את העוצמה, ההרסנות וההיתכנות של אסונות עולמיים והגבירו בכך את המודעות לצורך בחיזוק חוסנם של המשקים הכלכליים ושל המערכות הפיננסיות אף בפני זעזועי סביבה ואקלים.

לפי התפיסה הרווחת בעולם, העיסוק בסיכוני סביבה ואקלים בהקשר הפיננסי הוא חלק מהמנדט של המאסדרים והמפקחים הפיננסים. זאת לאור ההשלכות הכלכליות-פיננסיות-חברתיות שעלולות להיות להתממשותם של סיכונים מערכתיים אלה ולאור ההשפעות היציבותיות הפוטנציאליות. בהתאם לכך, הסיכון הסביבתי הפך לנושא מרכזי על סדר היום של גופי האסדרה והפיקוח הפיננסים ברחבי העולם, כפי שבא לידי ביטוי ביוזמות האסדרה ובפרסומים הרבים בנושא (להרחבה נא ראו נספח). עם זאת, בצד הפנמת הצורך בנקיטת צעדים מעשיים ומיידיים, ניכר שהעולם הפיננסי מצוי עדיין באי-וודאות משמעותית לגבי התרחישים שאליהם יש להיערך. נראה שבנקודת הזמן שבה אנו מצויים, נדרשת הקהילה הפיננסית לאזן בין הניסיון ליצור שיטות וכלים מיטביים לזיהוי, אמידה וניהול של הסיכונים, לבין ההכרח, על אף אי-הוודאות, לפעול באופן מיידי.

בצד יוזמות האסדרה שנמצאות בשלבים שונים של הבשלה, חלה התקדמות משמעותית באופן שבו גופים פיננסים בעולם משלבים שיקולים סביבתיים וחברתיים באסטרטגיה ובהחלטות העסקיות שלהם. מגמות אלה באות לידי ביטוי אף בדגש שניתן להיבטים אלה בדוחות לציבור שמפרסמים הגופים הפיננסים ובשיפור המשמעותי של הגילוי בנושאים אלה במסגרת דוחות האחריות התאגידית. בהקשר זה נציין כי קיימת טענה לפיה גופים פיננסיים וחברות עסקיות שמטמיעים שיקולים סביבתיים וחברתיים בניהול פעילותם עשויים להפיק מכך תועלות כלכליות ופיננסיות, בנוסף לתרומה החיובית לסביבה ולחברה. לפי טענה זו, אימוץ שיקולי סביבה וחברה יכול להועיל במישרין לאיתנות הגוף הפיננסי או החברה העסקית המאמצים אותם, בין היתר בזכות ההשפעה החיובית על ניהול הסיכונים ועל המוניטין. חיזוק מסויים לטענה זו בא לידי ביטוי במחקר שנערך על-ידי קבוצת חוקרים מאוניברסיטאות בישראל ובהונג-קונג, לפיו אימוץ מסגרת של עקרונות סביבתיים וחברתיים על ידי בנקים עשוי לייצר ערך עבור החברות הלוות מהם. המחקר תומך בהשערה כי חברות יכולות להפחית את מחירי החוב וההון העצמי שלהן על-ידי התחייבות לשיקולי ESG המושגת באמצעות התקשרות בחוזי הלוואות עם בנקים שהתחייבו בעצמם למסגרת עקרונות סביבתיים-חברתיים.

התהליכים שנערכים בעולם בניסיון למתן את שינויי האקלים ולצורך שיפור ההתמודדות איתם, מלמדים על החשיבות המכרעת של המעורבות של כלל השחקנים בטיפול בסוגיות אלה. בינואר 2020 פרסמו ה-BIS והבנק המרכזי של צרפת את הספר “הברבור הירוק” (“The Green Swan”), שעוסק בנושא סיכוני אקלים ומציג נקודת מבט רחבה (להרחבה נא ראו נספח וקישור לפרסומים קשורים). כותבי הספר מדגישים, שמול האתגרים המיוחדים של ניהול סיכוני אקלים, פעילותם ההכרחית של בנקים מרכזיים, מאסדרים ומפקחים פיננסים, לא יכולה להחליף את הפעילות שנדרשת מממשלות, משחקנים פרטיים ומהקהילה הבין-לאומית ויש לראותה כפעילות משלימה למדיניות רחבה יותר. לפי הכותבים, הטיפול בבעיה קולקטיבית ומורכבת זו מחייב שיתוף פעולה ותיאום בין כלל הגורמים הנוגעים בדבר.

הפיקוח על הבנקים בישראל מייחס חשיבות רבה לניהול מיטבי של סיכוני סביבה ואקלים בהקשר הפיננסי ולמאמצים להפחתתם, ופועל בנושא זה לאורך שנים רבות. פעילות הפיקוח בנושא נעשית, בין היתר, במסגרת תפקידו לשמור על יציבות מערכת הבנקאות, שהכרחית לצורך התמיכה בעמידות הכלכלה והמשק, הן בטווח הארוך והן בתקופות משבר. ב-11 ביוני 2009 פורסם מכתב המפקח לתאגידים הבנקאים בנושא סיכונים סביבתיים. לפי מכתב זה נדרשים התאגידים לזהות ולהעריך את הסיכון הסביבתי כחלק מהתהליך הנאות של הערכת סיכונים ולפעול להטמעת ניהול החשיפה לסיכון הסביבתי במכלול ניהול הסיכונים בקבוצה הבנקאית. בפרט, התאגידים נדרשים לקבוע מדיניות ונהלים לזיהוי סיכון סביבתי מהותי בעת מתן אשראי ולשלב הערכת סיכון זה בהערכה התקופתית של איכות האשראי שהועמד. הפיקוח לא הכתיב בצורה מפורשת את אופן היישום של הדרישה שבמכתב, אלא הותיר זאת בידי התאגידים הבנקאים, כשהם נדרשים ליישם את ההנחיות בשים לב לנהוג בקרב מדינות מפותחות בעולם ולהמלצות, להנחיות ולתקנים שפרסמו רשויות הפיקוח על הבנקים במדינות מפותחות.

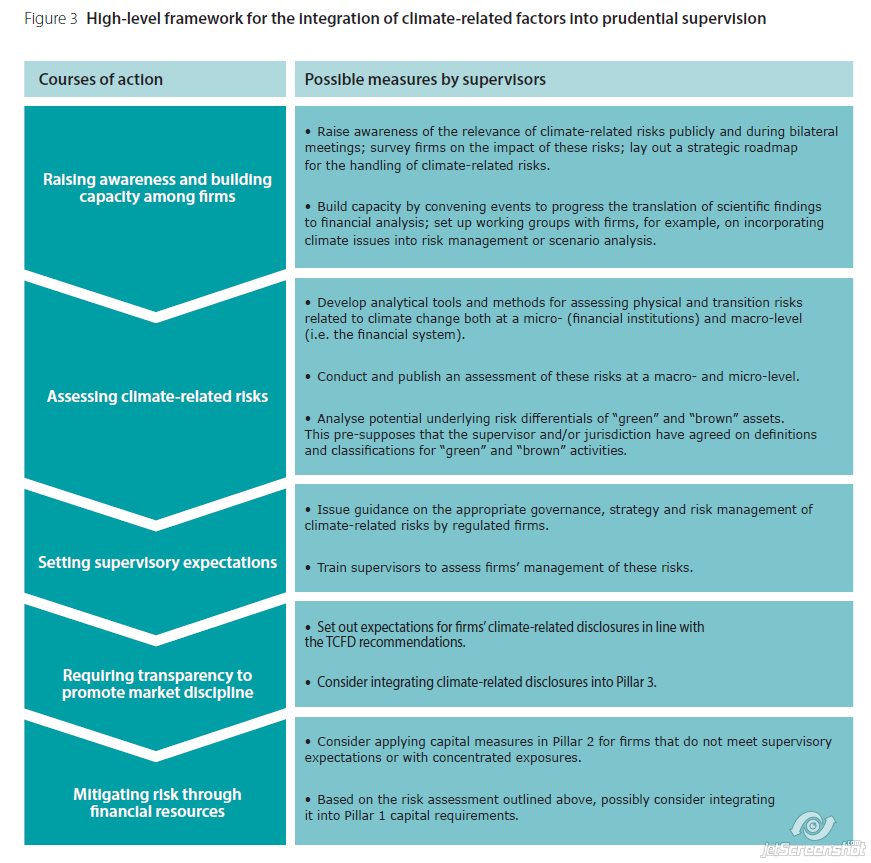

על רקע ההתפתחויות המשמעותיות של השנים האחרונות בפרקטיקות הנהוגות לניהול סיכונים סביבתיים ברחבי העולם, החליט הפיקוח על הבנקים לקדם אסדרה עדכנית ומקיפה בנושא זה ואף קבע לעצמו מפת דרכים לביצוע התהליך. התהליך המתוכנן הוא מדורג וארוך טווח ויתבסס במידה רבה על האסדרה שמתפתחת בעולם ועל המעקב והלמידה המתמשכים שעורך הפיקוח בנושא זה. ככלל, האסדרה שמתגבשת צפויה לשקף את הציפיות הפיקוחיות בחמשת ההיבטים שמצוינים במדריך למפקחים שפרסם ארגון ה-Network for Greening the Financial System (NGFS) במאי 2020, קרי, ממשל תאגידי, אסטרטגיה, ניהול סיכונים, ניתוח תרחישים ומבחני קיצון, וגילוי (להרחבה נא ראו נספח).

כחלק מתהליך האסדרה החל הפיקוח בחודשים האחרונים לקיים דו-שיח עם הבנקים לבחינת הפרקטיקות שהתגבשו אצלם בנושא, התאמתן לציפיות הפיקוחיות ולאמות המידה המקובלות בעולם והאתגרים שעימם הם מתמודדים. זאת, בין היתר, באמצעות שאלון שנשלח לתאגידים הבנקאים. האסדרה שתגובש צפויה להתבסס על עקרונות האסדרה המקובלים בעולם, תוך שאיפה להתאמה מיטבית של האסדרה והציפיות הבין-לאומיות לסביבה המקומית. במקביל לתהליך האסדרה, ממשיך הפיקוח לעקוב באופן שוטף אחר ההתפתחויות המשמעותיות והמואצות בנושא זה.

בהיבט של גילוי מידע לציבור, דורש הפיקוח על הבנקים מזה שנים רבות, שתאגידים בנקאים יכללו בדוחות שהם מפרסמים לציבור מידע איכותי וכמותי לגבי הסיכונים העיקריים שהם חשופים אליהם ואופן ניהולם, לרבות סיכוני סביבה. בנוסף, הפיקוח דורש מהתאגידים הבנקאים לפרסם לציבור דוח אחריות תאגידית שמשקף, בין היתר, את האופן שבו הם מטמיעים שיקולים חברתיים וסביבתיים בקבלת ההחלטות שלהם לטובת עמידות (Sustainability) המשק בטווח הארוך. מידע מהימן ונגיש בנושאים אלה מדגיש את המחויבות של מערכת הבנקאות לעמידות המשק ותורם בכך לשימור אמון הציבור בה. לאור הניסיון שנצבר בעולם בנוגע לגילוי בנושאי אחריות תאגידית ו-ESG, בוחן הפיקוח על הבנקים אפשרויות

לשיפור הגילוי שניתן בנושאים אלה על ידי התאגידים הבנקאים. בנק ישראל הביע גם תמיכה במאמצי הרשות לניירות ערך משנת 2020 לעודד חברות ציבוריות שאינן בנקים, לפרסם גילוי בנוגע לניהול סיכוני ESG.

בנוסף לתהליכים אלה, חבר בנק ישראל בצוותי חשיבה ופורומים משותפים ביחד עם משרדים ממשלתיים, מאסדרים פיננסים נוספים, רשויות ציבוריות, אנשי אקדמיה ועוד, שמקדמים יחדיו סוגיות שקשורות לסיכוני סביבה ולהיערכות הלאומית לשינויי אקלים, בין היתר בהקשר הכלכלי והפיננסי. במסגרת שיתופי פעולה אלה נערכים אף ימי עיון וסדנאות מקצועיות משותפות בנושאים הרלוונטיים.

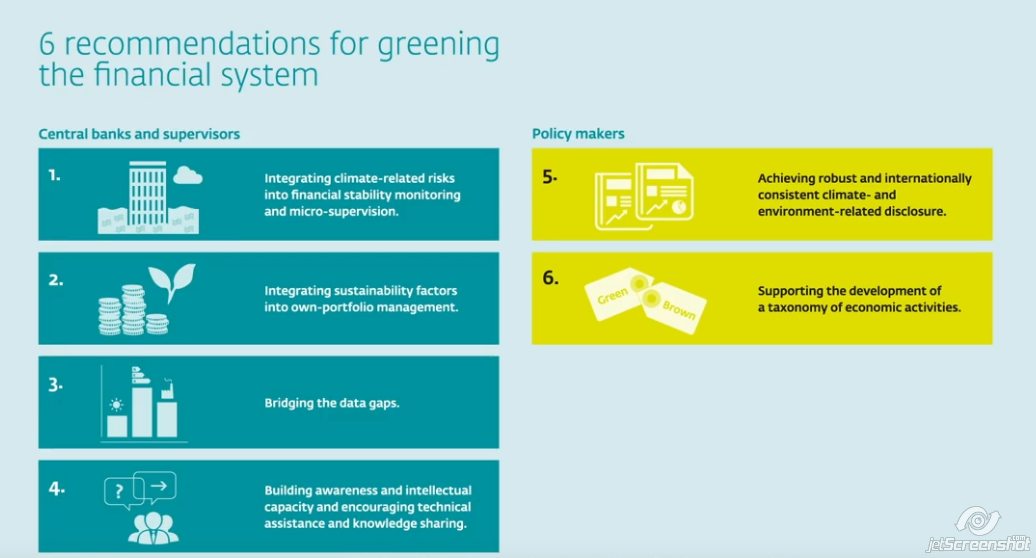

כחלק מההירתמות למאמץ הגלובלי וכדי לשפר את הידע בתחום, הצטרף בנק ישראל באוקטובר 2020 לארגון הבין-לאומי NGFS שבמסגרתו פועלת קבוצה גדולה של בנקים מרכזיים ורשויות פיקוח למען הפיכת המערכת הפיננסית לירוקה יותר (להרחבה נא ראו נספח וקישור לפרסומים קשורים).

בנק ישראל עוקב באופן שוטף אחר הפרסומים הבין-לאומיים, הניסיון שנצבר והמגמות בעולם בנושא סיכוני סביבה ואקלים. לסיכונים אלה יש היבטים רבים, אף כשמתמקדים בעיקר בהשלכות הפיננסיות, ולכן יש הכרח בראייה רחבה וכוללת ובשיתוף פעולה בין שחקנים רבים. פעילות בנק ישראל והמגזר הפיננסי בנושא זה היא פעילות משלימה לפעילות של משרדי הממשלה ושל קובעי המדיניות שאמונים על נושא הגנת הסביבה ועל ההתמודדות עם משבר האקלים, וחלה חובה של כלל הגורמים להירתם למאבק גלובלי זה.

העיסוק בנושא סיכוני סביבה ואקלים מהזווית הפיננסית הוא רחב ומתעצם בקצב משמעותי בשנים האחרונות. היוזמות, החידושים והפרסומים בנושא זה הם בהתאם לכך רבים ותכופים. נציג להלן מספר התפתחויות מרכזיות בנושא זה מהשנים האחרונות.

צוות משימה לגילוי פיננסי בנושאי אקלים – TCFD

על רקע הצורך במידע פיננסי אמין שיאפשר לשווקים לתמחר נכון סיכונים והזדמנויות שקשורים בשינויי אקלים ובמעבר לכלכלה מופחתת פחמן, הקימה המועצה ליציבות פיננסית (FSB) בשנת 2015 צוות משימה לגילוי פיננסי בנושאי אקלים (TCFD) – Task Force on Climate-related Financial Disclosures. הצוות פרסם ביוני 2017 מסגרת מומלצת לגילוי פיננסי בנושאי אקלים, שנועדה להיות ישימה עבור גופים ממגזרים שונים. מטרת הגילוי היא לשקף את הערכתו של הגוף המדווח לגבי הסיכונים וההזדמנויות שעומדים בפניו בנושא האקלים ואת אופן ניהולם. הגילוי נוגע לארבעה היבטים מרכזיים: ממשל תאגידי; אסטרטגיה; ניהול סיכונים; מדדים ויעדים. המדדים והיעדים המומלצים כוללים מדדים לאמידת סיכונים והזדמנויות (למשל, מדדי אנרגיה, שימוש בקרקע וניהול פסולת), גילוי של פליטות גזי חממה ישירות ועקיפות ותיאור יעדים שנקבעו בהתאם לדרישות אסדרה צפויות, מגבלות שוק או מטרות אחרות (למשל, רמת פליטת גזי חממה, שימוש במים ובאנרגיה וכד’). על הגוף המדווח לגלות גם את רמת העמידה ביעדים. ה-TCFD ממליצים שהגילוי הסביבתי ישולב במסגרת הדיווח הפיננסי השנתי של החברות, ככל שהדבר אפשרי, במטרה לתרום להיקף השימוש במידע ולהבטיח את הבקרה עליו. מעבר להמלצות הגילוי שנועדו לכלל המגזרים, פיתחו ה-TCFD אף הנחיות גילוי ייחודיות עבור הגופים הפיננסים. המלצות ה- TCFD הפכו לתקן גלובלי רווח, שמאומץ, בין היתר, על ידי האיחוד האירופי ובריטניה.

רשת למען מערכת פיננסית ירוקה יותר – NGFS

בדצמבר 2017 נערכה בפריז פסגת “One Planet Summit” שבמסגרתה הוקמה ה-Network for Greening the Financial System (NGFS) – רשת של בנקים מרכזיים ורשויות פיקוח שמשתפים פעולה ביניהם לצורך הפיכת המערכת הפיננסית לירוקה יותר. מספר החברים בארגון הגיע בפברואר 2021 ל-87 ועוד 13 משקיפים (כולל ועדת באזל והבנק העולמי). בנק ישראל הצטרף ל-NGFS כחבר מן המניין באוקטובר 2020. מאז הקמתו פרסם ה-NGFS מסמכים רבים שזכו לתשומת לב בין-לאומית וביניהם לדוגמה הפרסומים החשובים הבאים:

במאי 2020 פרסם ה- NGFS מדריך למפקחים בנושא “הטמעת סיכוני אקלים וסיכוני סביבה בפיקוח היציבותי”. המדריך מציג חמש המלצות שנועדו להוות השראה עבור המפקחים להאצת הטיפול בנושא, תוך מתן אפשרות להתאמת האופן וקצב הטיפול לצרכים הפיקוחיים המקומיים. ההמלצות שנקבעו הן:

1. בחינת האופן שבו סיכוני סביבה ואקלים מסכנים את הכלכלה ואת המגזר הפיננסי במשק המקומי וכיצד הם עלולים להיות מהותיים עבור הישויות המפוקחות;

2. פיתוח אסטרטגיה ברורה, קביעת ארגון פנימי והקצאת משאבים מספקים לטיפול בנושא;

3. זיהוי החשיפות של הגופים המפוקחים לסיכוני סביבה ואקלים והערכת ההפסדים הפוטנציאליים במקרה של התממשות הסיכון;

4. גיבוש ושיקוף של ציפיות הפיקוח באשר לגישה יציבותית נאותה לסיכוני סביבה ואקלים. חמישה נושאים שמקובל להתייחס אליהם הם, ממשל תאגידי, אסטרטגיה, ניהול סיכונים, ניתוח תרחישים ומבחני קיצון וכן גילוי;

5. הבטחת ניהול הולם של סיכוני סביבה ואקלים על ידי התאגידים הפיננסים ונקיטת אמצעים פיקוחיים להפחתת הסיכון במקרה הצורך.

ביוני 2020 פרסם ה-NGFS שני מסמכים בנושא תרחישי אקלים – “מסמך תרחישי אקלים”, שנועד לספק נקודת מוצא משותפת לניתוח סיכוני אקלים, וכן מדריך מעשי לשימוש בניתוח תרחישים לצורך הערכת סיכוני אקלים למשק ולמערכת הפיננסית. ה-NGFS ציין, שבעוד “מסמך תרחישי האקלים” מיועד בעיקר לבנקים מרכזיים ולמפקחים, הוא עשוי אף לסייע לשאר הקהילה. בסדנה מקצועית שקיימה ועדת באזל באוקטובר 2020 זוהו תרחישי ה-NGFS כמועילים לשם יצירת נקודת פתיחה משותפת לניתוח סיכוני אקלים.

בספטמבר 2020 פרסם ה-NGFS דוח שסוקר את השיטות להערכה ולניתוח של סיכוני סביבה שבהן משתמשים מוסדות פיננסים ברחבי העולם. הדוח מספק הסברים מפורטים לאופן שבו סיכוני סביבה עלולים להפוך לסיכונים פיננסים וסוקר את הכלים והמתודולוגיות לניתוח סיכונים אלה, לרבות ניתוח תרחישים ומבחני קיצון. המחברים מציינים, שבעוד שהחשיפה של הגופים הפיננסים לסיכוני סביבה יכולה להיות ישירה, למשל כשבנייני המטה נמצאים באזורי חוף שחשופים לעליית מפלס המים, החשיפה העיקרית היא עקיפה. החשיפה העקיפה נובעת מחשיפתם של הלקוחות של הגוף הפיננסי ושל החברות שבהן הוא השקיע לסיכוני סביבה. ההסברים המפורטים לגבי האופן שבו אירועים חולפים או מתמשכים שקשורים לסביבה עלולים לגרום נזק לגופים פיננסים, עוברים דרך השלכות המיקרו-והמקרו-כלכליות הרחבות שעלולות להיות לאירועים אלה.

האיחוד האירופי

הדירקטיבה האירופית שפורסמה באוקטובר 2014 ושמכונה (NFRD) The Non-Financial Reporting Directive, קובעת את כללי הגילוי של מידע לא-פיננסי. על פי הוראות הדירקטיבה, חברות ציבוריות גדולות שיש לציבור עניין בהן, מחויבות החל משנת 2018 ואילך לשלב בדיווח הכספי השנתי שלהן מידע לא-פיננסי, לרבות בנושאי הגנה על הסביבה ואחריות חברתית. בפברואר 2020 פורסם נייר התייעצות עם הציבור באשר לצורך לערוך שינויים בדירקטיבה הקיימת.

קבוצת מומחים טכניים של האיחוד האירופי למימון בר-קיימה, שמכונה בקיצור Technical Expert Group on Sustainable Finance (TEG), פרסמה במרץ 2020 את הנוסח הסופי של מסמך הטקסונומיה (EU Taxonomy). מסמך זה נועד ליצור מינוחים משותפים ולהגדיר אילו פעילויות כלכליות ניתן להחשיב כ”ברות-קיימה” מבחינה סביבתית. כותבי המסמך צופים שהוא יספק הגנה למשקיעים, יעזור לחברות לקבל גישה למימון ירוק תוך שיפור הביצועים הסביבתיים שלהן, ויעזור בסופו של דבר לנווט את ההשקעות למקומות שבהם הן נחוצות ביותר. המסמך מציג תבחינים טכניים לסיווג הפעילויות הכלכליות על-פי השפעתן על שש מטרות סביבתיות שהוגדרו וביניהן מיתון שינויי אקלים, הסתגלות לשינויי אקלים ופעולות שונות של הגנה על הסביבה.

רשות הבנקאות האירופית – EBA

רשות הבנקאות האירופית (The European Banking Authority (EBA פרסמה בדצמבר 2019 תכנית פעולה בנושא “מימון בר-קיימה”, שנועדה לתמוך בצמיחה כלכלית חזקה, בת-קיימה, מאוזנת וכוללת, תוך שילוב של שיקולי סביבה, חברה וממשל ( ESG) בהחלטות השקעה. התכנית מציגה את האסטרטגייה של האיחוד האירופי ואת ציוני הדרך לעבודה עתידית בנושא.

כחלק מיישום תכנית הפעולה, פרסמה הרשות באוקטובר 2020 נייר להערות הציבור בנושא ניהול ופיקוח על סיכוני ESG אליהם חשופים מוסדות אשראי ובתי השקעות. הנייר מציג הגדרות, הסברים ומתודולוגיות לאמידת סיכוני ESG. בין היתר, מעודדת הרשות ביצוע התאמה של האסטרטגיה העסקית של הגופים הפיננסים לקיומם של סיכוני ESG ואת הפיתוח של מבחני קיצון בנושא. הרשות רואה גם צורך לפתח את יכולתם של המפקחים לבחון, האם הגופים המפוקחים בוחנים את עמידותם כנגד סיכוני מעבר בטווח הארוך, אף מעבר למסגרת המקובלת של 3-5 שנים קדימה ואולי אף מעבר למסגרת של 10 שנים, שכבר קיימת במדינות מסוימות. המשוב שתקבל הרשות במסגרת פרסום מסמך זה יילקח בחשבון, בין השאר, בגיבוש עמדתה לגבי הצורך בקביעת דרישת הון בגין חשיפה לסיכוני ESG.

הבנק המרכזי האירופי – ECB

הבנק המרכזי האירופי (The European Central Bank) פרסם בנובמבר 2020 מדריך שמציג את ציפיותיו מהבנקים בנוגע לניהול וגילוי של סיכוני סביבה ואקלים במסגרת הכללים היציבותיים הקיימים. המדריך מציג 13 ציפיות פיקוחיות, מלוות בהסברים מפורטים ובדוגמאות ליישום. הציפיות נוגעות לארבעה נושאים מרכזיים: מודלים עסקיים ואסטרטגיה; ממשל תאגידי ותיאבון סיכון; ניהול סיכונים; וכן גילוי. בין היתר מצופה שסיכוני סביבה ואקלים ייכללו בתהליך ההערכה הפנימי של הלימות ההון.

הציפיות הפיקוחיות שמובאות במדריך אינן הנחיות מחייבות, אולם ה-ECB הודיע ש”הגופים הבנקאים המשמעותיים” שעליהם הוא מפקח באופן ישיר, יתבקשו לבחון בשנת 2021 את עמידתם בציפיות אלה ולגבש תכניות פעולה בהתאם. ה-ECB יערוך בשנת 2022 תהליך סקירה פיקוחי מלא לגבי שיטות העבודה של הבנקים וינקוט בפעולות במקרה הצורך. בנוסף יערוך ה-ECB במהלך שנת 2022 מבחני קיצון פיקוחיים שנוגעים לסיכוני אקלים. ה-ECB ממליץ לרשויות הלאומיות באיחוד האירופי ליישם את הציפיות שמובאות במדריך באזורי הפיקוח שלהן, באופן פרופורציונלי להיקפי הפעילות ולמורכבות של הגופים שמפוקחים על ידן.

ועדת באזל

ועדת באזל הקימה בפברואר 2020 צוות משימה לסיכונים פיננסים שקשורים לאקלים – Task Force on Climate Related Financial Risks (TFCR), שפרסם באפריל 2020 תוצאות סקר שעליו השיבו 27 מדינות חברות ומשקיפים. מבין הממצאים עלה כדלקמן:

• רוב המשיבים פעלו להעלאת מודעות הבנקים לסיכוני אקלים באמצעות ערוצים שונים;

• כ-40% מהמשיבים פרסמו הנחיות פיקוחיות בנושא או שהם מגבשים אותן. לא בכל המקרים ההנחיות מחייבות. לעיתים הן מבוססות-עקרונות או שהן פרשנות לכללים קיימים;

• ב-18 מדינות בוצע סקר בנוגע לניהול סיכוני אקלים בבנקים. כחציין דיווחו שהבנקים נמצאים בשלבים מוקדמים של פיתוח גישה לניהול הנושא ורק במדינות מעטות נערכו מבחני קיצון;

• רוב המדינות לא שילבו, או טרם שקלו לשלב, את סיכוני האקלים במסגרת דרישות ההון הפיקוחי. חלקן ציינו שהן רחוקות מהיכולת לכמת סיכונים אלה במונחי דרישות הון.

ה-BIS והבנק המרכזי הצרפתי

ה-BIS והבנק המרכזי של צרפת פרסמו בינואר 2020 את הספר “הברבור הירוק”. הספר סוקר את האתגרים העיקריים ששינויי האקלים מעמידים בפני בנקים מרכזיים, מאסדרים ומפקחים ומציג דרכים אפשריות להתמודדות עימם במסגרת המנדטים הקיימים שלהם. כותבי הספר מציגים את סיכוני האקלים באמצעות המושג “ברבור ירוק” – אירוע פוטנציאלי של שיבוש פיננסי קיצוני כתוצאה משינויי אקלים, שעלול להיות הגורם למשבר המערכתי הפיננסי הבא. לפי המחברים, לאור האיום היציבותי שנובע משינויי האקלים, יש לבנקים מרכזיים ולמפקחים שאחראים על היציבות הפיננסית, תפקיד חשוב במניעת משבר מסוג “ברבור ירוק”. עם זאת, המאפיינים הייחודיים של סיכוני אקלים מקשים על הטמעת סיכונים אלה במסגרת הניטור והפיקוח היציבותי, במיוחד בשל אי-הוודאות הקיצונית שכרוכה בתופעות פיזיות-חברתיות-כלכליות, שמשתנות באופן מתמיד ושכוללות דינמיקה מורכבת ותגובות שרשרת. אין מודל או תרחיש יחיד שמספקים תמונה מלאה על ההשפעות המקרו-כלכליות והאחרות שעלולות להיגרם.

המחברים מדגישים, שמול האתגרים המיוחדים של סיכוני אקלים, פעילותם של בנקים מרכזיים לא יכולה ולא צריכה להחליף את הפעילות שנדרשת מהממשלות ומהשחקנים הפרטיים.

מאסדרים ורשויות פיקוח במדינות מתקדמות

מאסדרים ומפקחים פיננסים במדינות מתקדמות פרסמו מסמכים שונים בנוגע לסיכונים סביבתיים. נציין בפרט את הפרסומים של המאסדרים הפיננסים בסינגפור ובבריטניה. בסינגפור פרסם בדצמבר 2020 ה-MAS הנחיות שנועדו לשיפור ניהול הסיכונים הסביבתיים במערכת הבנקאות. ברוח דומה להמלצות ולהנחיות שפורסמו על-ידי גורמים בין-לאומיים, גם ההנחיות של ה-MAS נוגעות לסוגיות של ממשל תאגידי, אסטרטגיה, ניהול סיכונים וגילוי. בבריטניה פרסם באפריל 2019 ה-RAD מסמך שמציג את ציפיות הפיקוח מהגופים הפיננסים לגבי ניהול הסיכונים הפיננסים שנובעים משינויי אקלים. גם ציפיות אלה מתמקדות באותם היבטים מקובלים של ממשל תאגידי, ניהול סיכונים, ניתוח תרחישים וגילוי. בנובמבר 2020 פרסם צוות משותף של גורמי ממשלה ומאסדרים שהוקם לקידום הגילוי בנושאי אקלים, דוח ביניים ומפת דרכים שסוללים את הדרך להפיכת המלצות ה-TCFD לחובות גילוי מנדטוריות בבריטניה עד לשנת 2025.

טקסט

The TCFD recommendations on climate-related financial disclosures are widely adoptable and applicable to organizations across sectors and jurisdictions. They are designed to solicit decision-useful, forward-looking information that can be included in mainstream financial filings.

המכתב השני של המפקח על הבנקים בנושא ניהול סיכונים סביבתיים וסיכוני אקלים, אשר נשלח למנכ”לים ולמנהלי הסיכונים של הבנקים בחודש פברואר 2021, היה שאלון שמטרתו איסוף מידע לגבי השקפות ונסיון הבנקים בנושא.

3 בפברואר 2021

לכבוד

התאגידים הבנקאיים – לידי המנהל הכללי

לידי מנהלי הסיכונים

הנדון: ניהול סיכונים סביבתיים וסיכוני אקלים

מבוא

1. פנייה זאת הינה בהמשך למכתב שנשלח אליכם על-ידי המפקח על הבנקים בדצמבר 2020 , ואשר כלל, בין היתר, הפנייה לפרסומים בינלאומיים המשקפים את המגמות המרכזיות המתגבשות בנושא ניהול סיכונים סביבתיים וסיכוני אקלים (להלן – “סיכונים סביבתיים”). במסגרת פנייה זאת אנו מבקשים ללמוד על השקפותיכם וניסיונכם המעשי בנושא מתפתח זה, בין היתר על רקע העיון והמעקב, שהתבקשתם לערוך אחר ההמלצות וההנחיות של הגופים הבינלאומיים המובילים. בפרט, נרצה ללמוד על השקפותיכם המקצועיות בנוגע למגמות הרגולטוריות בעולם ולמידת התאמתן לשוק הישראלי, על הפרקטיקות הנהוגות במוסדכם בנושא זה כיום ועל האתגרים עימם אתם מתמודדים. זאת, כחלק מתהליך שנערך בפיקוח על הבנקים לגיבוש ואפיון מסגרת לניהול סיכונים סביבתיים במערכת הבנקאות הישראלית, תוך שאיפה להתאמה מיטבית של הרגולציה והציפיות הבינלאומיות לסביבה המקומית.

2. כאמור במכתב המפקח, אנו מבקשים לאסוף את המידע באמצעות שאלון ייעודי, אשר מופיע להלן. בשאלון זה, השאלות מחולקות לתחומים שונים שעל התאגיד הבנקאי להתמקד בהם בניהול הסיכונים הסביבתיים, והן משקפות חלק מהפרקטיקות, הסטנדרטים וההמלצות של גופים בינלאומיים ורגולטורים במדינות שונות.

3. במילוי השאלון, על התאגידים הבנקאיים להתייחס לכלל ההשפעות הפוטנציאליות של סיכונים סביבתיים (ישירות ועקיפות), לרבות השפעה פוטנציאלית על סיכוני אשראי, סיכוני שוק או נזילות, סיכון משפטי, סיכון מוניטין, סיכוני המשכיות עסקית וכד’.

4. השימוש במונחים של סיכונים סביבתיים וסיכוני אקלים בשאלון הם כמפורט להלן ומתואמים עם ההגדרות של צוות העבודה של מפקחים ובנקים מרכזיים למערכת פיננסית ירוקה (NGFS).

סיכוני אקלים – סיכונים פיזיים וסיכוני מעבר הקשורים לשינויי אקלים, אשר אליהם חשופים התאגידים הפיננסיים ו/או הסקטור הפיננסי. כך למשל – חשיפה לנזקי שיטפונות או לירידה בשווי הנכסים בענפים עתירי פחמן.

סיכונים סביבתיים – סיכונים הנובעים מחשיפה של התאגידים הפיננסיים ו/או הסקטור הפיננסי לפעילויות שקיים פוטנציאל שיגרמו לנזקים סביבתיים או יושפעו מהם, כמו למשל, זיהום אויר ומים, זיהום קרקע, הפחתת המגוון הביולוגי ובירוא יערות.

סיכונים פיזיים – סיכונים שעולים מחשיפה אפשרית לאירועי אקלים ומזג אויר כגון: בצורת, שיטפונות, עליית מפלס מי הים, סערות והתחממות כדור הארץ. לאירועים אלו עלולות להיות השפעות ישירות ועקיפות, כמו למשל, פגיעה בנכסים וברכוש, ירידה בתפוקות, פגיעה בשרשרת האספקה הגלובאלית ועוד.

סיכוני מעבר – סיכונים פיננסיים הנובעים מהמעבר לכלכלה ירוקה, לרבות שינויי מדיניות שמקדמות מדינות לצורך הורדת פחמן, שינויים טכנולוגיים ו/או שינויים בהעדפות השווקים.

5. השאלון מהווה הערכה עצמית של התאגידים הבנקאיים ותוצאותיו יהוו בסיס לשיחות עם הפיקוח על הבנקים, שיחלו במהלך חודש מאי 2021 .

6. בתשובתכם אנא התייחסו גם לנוהג הקיים אצלכם כיום ולאתגרים בהם נתקלתם בקשר לכל אחת מהשאלות המפורטות להלן.

תחולה

חובת מילוי הסקר חלה על תאגיד בנקאי, למעט בנק חוץ, סולק וחברת שירותים משותפת.

שאלות

ממשל תאגידי

מהי השקפתכם באשר למסגרת הראויה ולעקרונות המתאימים של ממשל תאגידי בנושא ניהול סיכונים

סביבתיים, תוך התייחסות לנושאים הבאים?

1. קביעת מדיניות ונהלים לניהול סיכונים סביבתיים.

2. הגדרת תיאבון סיכון לסיכונים סביבתיים.

3. הגדרת הדירקטוריון וההנהלה הבכירה כמי שאמורים לפקח על ניהול הסיכונים הסביבתיים.

4. הגדרת מסגרת לניהול סיכונים סביבתיים בהתאם למודל שלושת קווי ההגנה.

5. הגדרת האחראים לטיפול בנושא סיכונים סביבתיים ותחומי אחריותם.

6. הצגת סקירה בפני הדירקטוריון וההנהלה בנושא סיכונים סביבתיים והזדמנויות הקשורות אליהם.

אסטרטגיה

מהי השקפתכם באשר לביטוי שיש לתת לסיכונים הסביבתיים המהותיים בגיבוש האסטרטגיה העסקית של התאגיד? בנוסף, אנא ציינו אילו סיכונים סביבתיים עלולים להשפיע באופן מהותי על הפעילות

העסקית של התאגיד בטווח הקצר, הבינוני והארוך.

ניהול סיכונים

מהי השקפתכם באשר לעקרונות המתאימים לניהול סיכונים סביבתיים, תוך התייחסות לנושאים הבאים?

1. שילוב הסיכונים הסביבתיים במסגרת העבודה הקיימת לניהול סיכונים.

2. זיהוי ומדידה של סיכונים סביבתיים אליהם חשוף התאגיד, ברמת לקוח, ברמת תיק השקעות וברמת מגזרים ואזורים גיאוגרפיים.

3. ניטור וצמצום סיכונים במגזרים בעלי סיכון סביבתי גבוה במיוחד.

4. ניתוח תרחישים ועריכת מבחני קיצון בנוגע לסיכונים סביבתיים מהותיים.

5. התחשבות בסיכונים הסביבתיים בתהליך מתן אשראי, בניהול סיכון נזילות, בניהול סיכונים תפעוליים וסיכוני המשכיות עסקית וכד’.

גילוי

מהי השקפתכם באשר לגילוי הנדרש אודות גישתו של התאגיד לניהול הסיכונים הסביבתיים ואודות השפעתם הפוטנציאלית של סיכונים אלה, כולל מדדים כמותיים.

אחר

האם יש מידע נוסף שברצונכם לשתף עם הפיקוח והקשור להשקפתו של התאגיד או לפעילותו בנושא ניהול סיכוני סביבה.

תשובות לשאלון יש להעביר לפיקוח על הבנקים עד ליום 31 במרץ 2021, כולל צירוף חומרים תומכים רלוונטיים, כאשר ניתן. התשובות יועברו לפיקוח על הבנקים באמצעות הכספת המאובטחת המשמשת להעברת מסמכים ליחידת ההסדרה.

לשאלות ובירורים ניתן לפנות לנעמה עוזרי או לזהר קריצ’מן, במשרדנו בתל-אביב, בטלפונים: 03-5640528 או 03-5640450

בכבוד רב,

ריקי אליאס

סגנית המפקח על הבנקים

מקור: בנק ישראל, המפקח על הבנקים (pdf). פורסם באתר בנק ישראל דף “מכתבי המפקח על הבנקים“

מכתבו הקודם של המפקח על הבנקים בנושא ניהול סיכונים סביבתיים פורסם ב-1 בדצמבר 2020:

1 בדצמבר 2020

הפיקוח על הבנקים

לשכת המפקח

לכבוד:

התאגידים הבנקאיים וחברות כרטיסי אשראי

הנדון: ניהול סיכונים סביבתיים

1. בשנים האחרונות גברה ההבנה כי אפשרות של התממשות הסיכונים הסביבתיים וסיכוני האקלים (להלן: סיכונים סביבתיים) תפגע בכלכלה, ועלולה לערער את יציבות הבנקים והמערכת הפיננסית, ובמקרה קיצון גם לגרום הדבקה גלובאלית. לפיכך, קיימת הסכמה בקרב הגופים הבינלאומיים השונים, לרבות בנקים מרכזיים וגופי פיקוח במדינות מובילות כי יש לנקוט כבר היום בצעדים אופרטיביים הולמים לזיהוי, ניטור וניהול סיכונים אלו על מנת לצמצם ככל הניתן את התגברות הסיכון וכן על מנת להקנות כלים יעילים לתאגידים הפיננסיים לצמצום החשיפה לסיכון זה ולהתמודדות במקרים של התממשותו.

2. סיכון סביבתי הינו סיכון גלובלי, הנובע מפוטנציאל ההשפעות המזיקות של שינויים סביבתיים על אנשים, מערכות אקולוגיות ופעילויות כלכליות ופיננסיות. סיכונים סביבתיים כוללים שינויי אקלים, פגיעה במגוון הביולוגי (biodiversity) , וזיהומי אוויר, מים וקרקעות. אתגרים סביבתיים אלו דורשים ביצוע פעולות מניעה על מנת לצמצם את הפגיעה שבחלקה היא אף בלתי הפיכה.

3. מקובל לחלק את הסיכונים הסביבתיים לשני גורמי סיכון עיקריים: סיכונים פיזיים המתממשים כהשפעה ישירה משינויי אקלים, כגון: שריפות, שיטפונות, רעידות אדמה וכד’ וסיכוני מעבר הנובעים מקידום מהלכים ומביצוע התאמות בתחום איכות הסביבה, כגון: אנרגיה מתחדשת, הפחתת פחמן, טכנולוגיות וחומרים “ירוקים” וכד’.

4. שינויי אקלים נמצאים בחזית חששות אלו, ובמסגרת הסכם פריז שנחתם בשנת 2015 , בנושא שינוי אקלים העוסק בהפחתת פליטת גזי חממה, מזעור הנזק הקיים ומימון הטיפול בפליטת גזי חממה על ידי מדינות העולם, הוחלט להגביל את ההתחממות הגלובלית לפחות מ- 2º צלזיוס בהשוואה לתקופה הטרום-תעשייתית, עד שנת 2050 ול- 1.5º צלזיוס עד סוף המאה ה- 21 . מדינת ישראל הצטרפה אף היא להסכם והתחייבה לעמוד ביעדים להפחתת הפליטה של גזי חממה, שמחייבים נקיטת צעדים כגון: הסבת תחנות חשמל פחמניות לגז ומעבר לאנרגיות מתחדשות וכד’.

5. לסיכונים הסביבתיים השפעה פיננסית ושאינה-פיננסית על התאגידים הבנקאיים. סיכונים אלו יכולים להיכלל גם במסגרת הסיכונים האחרים בתאגיד הבנקאי (כגון: סיכון אשראי, סיכון שוק, סיכון תפעולי, סיכון ציות, סיכון משפטי, סיכון מוניטין וסיכון נזילות) ולהפוך במקרי קיצון לסיכונים יציבותיים, כפי שנכתב במכתב המפקח על הבנקים שפורסם ב- 11 ביוני 2009 בנושא סיכונים סביבתיים (להלן “מכתב המפקח”).

6 . הפיקוח על הבנקים רואה חשיבות רבה בקידום נושא זה, ורואה בתאגידים הבנקאיים שותפים חשובים במעבר לכלכלה סביבתית ברת-קיימא, בין היתר, באמצעות גיבוש תיאבון לסיכון סביבתי, מדיניות אשראי, השקעות, הפניית הון למימון “ירוק” ופעילויות השקעה ועוד.

7 . מעבר לנדרש במכתב המפקח, וכהכנה ליישום הטיפול בסיכונים סביבתיים, בכוונת הפיקוח על הבנקים להתחיל בסבב שיחות על מנת להתניע את התהליך המוקדם והנדרש בכדי לעצב ולאפיין את תכלית וניהול הסיכונים הסביבתיים במערכת.

8 . במסגרת זו ולקראת התהליך הנכם מתבקשים ומצופים לעקוב אחרי ההמלצות וההנחיות שפרסמו ומפרסמים גופים בינלאומיים מובילים העוסקים בנושא והכוללים, בין היתר, התייחסות לציפיות הפיקוחיות בנושא ניהול הסיכון והגילוי.

9 . למען נוחיותכם כחלק מהתנעת התהליך, להלן הפניה למסמכים שנותנים הסבר מקיף על המגמות המתגבשות בנושא הטיפול בסיכונים הסביבתיים, לרבות בסיכוני האקלים. המסמכים מפרטים את העקרונות והציפיות לניהול הסיכון הסביבתי מנקודת מבטם של מפקחים, כולל דוגמאות ליישום. חשוב לציין כי הטיפול בסיכוני האקלים עדיין נמצא בשלבים ראשוניים ומסמכים חדשים מתפרסמים בקצב מהיר. לפיכך, בראיה צופה פני עתיד, קיימת חשיבות מרבית למעקב שלכם אחר פרסומים של גופים בינלאומיים ורשויות פיקוח מובילות בנושא זה.

10. להלן הפניות למספר מסמכים שפורסמו בנושא זה:

10.1 . טיוטת ציפיות פיקוחיות שפורסמו על ידי הבנק המרכזי האירופי (European Central Bank- ECB) הקשורות לניהול וגילוי של סיכוני אקלים וסיכונים סביבתיים.

– Guide on climate-related and environmental risk. Supervisory expectations relating to risk management and disclosure, May 2020.

10.2. מסמך לדיון של רשות הבנקאות האירופאית ((EBA) Banking European Authority) המזהה ומסביר את גורמי הסיכון הסביבתי, ומשקף יוזמות קיימות ומתפתחות אליהם הגיעו גופי פיקוח ותאגידים בשנים האחרונות.

– On management and supervision of ESG risks for credit institutions and investment firms, discussion paper, October 2020.

10.3. הנחיות לשילוב סיכוני אקלים וסיכונים סביבתיים בפיקוח יציבותי, שפורסמו על ידי ארגון Network For Greening the Financial System – NGFS המאגד רשויות פיקוח בעולם ונועד להפוך את המערכת הבנקאית לירוקה.

– Guide for Supervisors. Integrating climate related and environmental risks into prudential supervision, May 2020.

10.4. מסמך של ארגון ה-NGFS הכולל דוגמאות לכלים ומתודולוגיות לתרחישים ומבחני קיצון לניתוח סיכונים סביבתיים על ידי תאגידים פיננסיים.

– Overview of Environmental Risk Analysis by financial institutions, September 2020.

10.5. המלצות שפורסמו על ידי צוות, שהוקם על ידי ה-FSB Task Force on Climate-related Financial Disclosures (TFCD), לגילוי על סיכוני אקלים, על ידי חברות לרבות חברות פיננסיות. ההמלצות של הצוות פורסמו לראשונה ביוני 2017.

– Guidance on risk management integration and disclosure, October 2020.

– Recommendations of the Task Force on climate-related Financial Disclosure, June 2017.

11 . כפי שמצוין לעיל, בכוונת הפיקוח על הבנקים לקיים מפגשים עמכם כדי לחלוק ולקבל מידע על רמת המודעות והמוכנות ועל פרקטיקות ככל שאלה התגבשו אצלכם בנושא ניהול הסיכון הסביבתי, והתאמתם לציפיות. בהמשך, נתווה את המשך התהליך, במסגרתו, בין היתר, נעביר אליכם שאלון בנושא סיכונים סביבתיים שהמענה עליו יהווה בסיס לשיחות המשך שנקיים עם מנהלי הסיכונים במוסדכם.

בכבוד רב,

יאיר אבידן

המפקח על הבנקים

מקור: בנק ישראל, המפקח על הבנקים.

שתפו ברשתות החברתיות:

קבל התראה מזדמנת לתיבת הדוא”ל